両親の土地で新たに建て替えを行う場合、土地の名義はどうなるのか、という問題が発生します。

土地だけの名義を親にして建てても大丈夫なのか。土地の名義を自分に変更するときはどうすればいいのか。

本記事では、そんな建て替え時における、土地の名義に関する悩みを解消していきます。

土地の名義変更の適切なタイミングや、手続き時の注意点など、事前にチェックしておきましょう

建て替えでは、土地の「相続」と「贈与」に注意!

建て替え工事において、土地の名義変更が必要になるケースは土地の「相続」と「贈与」を行ったときです。

相続した土地で建て替えるケース

親から相続した土地の名義変更がまだ済んでいない場合には、建て替え時に変更の手続きが必要です。

所有者が亡くなった直後に建て替えを検討している方や、先送りにしていたなどの事情で相続の手続きが済んでいない方はこれに該当します。

生前贈与された土地で建て替えるケース

生前贈与によって土地を譲り受けた場合には、名義変更の手続きが必要です。親から土地を譲り受ける予定があり、建て替えを検討している方はこれに該当します。

なお、土地の贈与時に名義変更の手続きは済ませているはずなので、贈与後に長らく手続きが放置されているケースはほとんどありません。

また、土地だけ親の名義で、建物を自分の名義で建てることも可能です。

詳しくは、名義変更をしないケースの注意事項でお話していきます。

建て替えの名義変更、タイミングはいつ?

名義変更の必要性が分かったところで、続いては名義変更のタイミングについてご紹介します。

建て替える前に行うのか、それとも建て替え後に行うのかで悩まれている方はご覧ください。

建て替えの場合は、工事前に名義を変更するのが無難

建て替え工事の場合、最初に解体工事が入るため、名義変更は事前に済ませておくのが無難です。なぜなら、自分以外の名義の建物を取り壊すには相続人全員の同意を得たり、登記簿をチェックしたりと煩雑な手続きが必要になるからです。

→名義変更前に建物を取り壊す手続きに関しては、こちらも参照ください。

また、建て替え前に名義変更を済ませていないと、住宅ローンを組むことができません。

亡くなった人に対して借入や融資を行うことはできませんからね。

なので、建て替え後に名義を変更することは不可能ではないですが、あまり現実的ではありません。

生前贈与と相続の違い

タイミングとしては、生前に土地を貰って名義を変更するか、死後に土地を相続して名義を変更するかで悩まれる方もいます。相続では「相続した側に相続税」、生前贈与では「贈与を受けた側に贈与税」とそれぞれ税金が課せられます。

では、それぞれの税率を確認して、自分はどのタイミングが有効なのかを見ていきましょう。

親から未成年の子どもへの贈与税率

贈与税には2つの種類があります。親から子(未成年)、兄弟間、夫婦間で行われる贈与は「一般贈与財産用」に該当し、「一般税率」が採用されます。

| 贈与税 一般税率 | ||

|---|---|---|

| 土地の評価額(基礎控除後) | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

親から成人した子への贈与税率

祖父母や父母から、成人した子に行われる贈与は「特例贈与財産用」に該当し、「特例税率」が採用されます。

特例税率という名前ですが、建て替えの際に多く行われるのは「特例贈与財産用」の贈与です。

| 贈与税 特例税率 | ||

|---|---|---|

| 土地の評価額(基礎控除後) | 税率 | 控除額 |

| 200万円以下 | 10% | – |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

特例税率の方が税率が少し低く、また控除額はやや高く設定されています。

贈与税や相続税においては、「税率の対象とならない金額」を指します。

たとえば父から子へ3,000万円の土地を贈与したとしたら、控除額の265万円を引いた2,735万円に贈与税がかかるということです。なお、この場合の贈与税率は45%なので、贈与税は916万2000円になります。

ちなみに、表の控除額以外にも「基礎控除」と呼ばれる110万円の控除額が必ず発生します。

今の知識があれば、下記のサイトで簡単に贈与税が計算できますので、ぜひ活用してみてください。

税率だけなら相続税が得なケースも多い

贈与税は、1年間に譲り受けた財産にのみ税金が掛かりますが、相続税は相続によって得た全ての財産に対して掛かります。

そのため、贈与税に比べて金額が膨大になるうえに、計算が難しくなる特徴があります。

贈与税の税率は以下の通りです。

| 相続税 税率 | ||

|---|---|---|

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

贈与税と比べると、税金の対象となる金額が膨大ですね。そして、土地だけで考えた場合、基本的には相続税の方が税金は安くなります。

- 【3,000万円の土地を贈与された場合】

(3,000万円-265万円)× 0.45 = 1,230万円

- 【3,000万円の土地を相続した場合】

(3,000万円-50万円)× 0.15 = 442万5,000円

- 【1億円の土地を贈与された場合】

(1億円-640万円) × 0.55 = 5,148万円

- 【1億円の土地を相続した場合】

(1億円-700万円) × 0.30 = 2,790万円

ただし、相続税は相続した財産全てに掛かる税金なので、総資産が数億円となれば億単位の相続税が発生します。

一気に相続税が掛からないように、生前から資産を分散して贈与をする場合もあります。

また、金額だけなら相続の方が得になる場合が多いですが、それぞれの家庭で建て替えたいタイミングがあるはずなので、今ご紹介した税率を踏まえて考えてみてください。

土地の名義変更をしないケースの注意事項

そして純粋な贈与や相続の他に、土地の名義変更をせずに家を建てられるケースがあります。

地代も権利金も支払うことなく土地を借りることを土地の使用貸借と言います。

土地は親の名義で建物を自分の名義で建てることも、使用貸借になります。

使用貸借にすると名義変更をしないので面倒な手続きが省けますが、注意事項もいくつかありますので、確認していきましょう。

親から無償で土地を借りる場合、贈与税の課税対象にはならない

まず、借地は法律上「贈与」として扱われます。

なので、本来なら贈与税が発生しますが、親に地代を支払わずに無償で土地を借りる場合は、贈与税の対象にはなりません。

親から無償で土地を借りる場合、借地は贈与税を節約できる手段と言えます。

逆に、地代を親に支払いながら借りる場合は、地域によって課税の対象になる可能性があるのでご注意ください。

建物を建てるときに名義登録は必要

建物自体は自分の名義で建てますので、名義登録時に掛かる「登録免許税」と「不動産所得税」が発生します。

そのため、いきなり税金を課せられるケースも少なくないのでご注意ください。

不動産を購入した際に、自分のものであると法務局に登録する(登記)際に掛かる税金。これは不動産を手に入れたら必ず行う。

土地や建物を購入した場合に掛かる税金。新居を建てた場合、地方自治体から納税通知書が送られてくる。

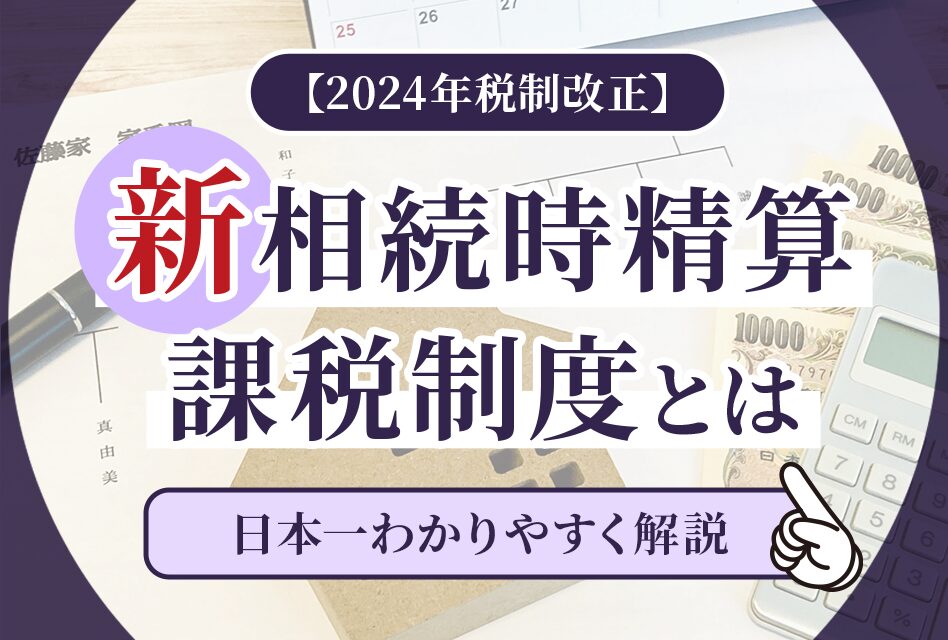

2,500万円以内であれば贈与税が免除される

相続税対策の一つとして利用される相続時精算課税制度というシステムがあります。

親から無料で土地を借りなくても、この制度を利用すれば生前贈与については2,500万円まで非課税となります。

60歳以上の親と20歳以上の子の間で生前贈与をした場合、2,500万円までの資産を非課税にできる制度。

3000万円の土地を贈与された場合、この制度を利用すれば贈与税の対象額は500万円になる。

非課税になるからと利用する人も多いですが、実質的には課税の先送りといえます。

なぜなら、将来的に親が亡くなった時には「過去に行った生前贈与の分まで含めて全てに相続税がかかる」からです。

要するに、前払いか後払いかの違いなんですね。

しかも、気を付けなくてはならないのは、この制度が「自動更新」であること。

この制度を利用したら、親の総資産を自動的に相続することになります。

こうなると、相続時に他の節税方法を併用するのは難しくなっていますね。

しかも、従来の「110万円の基本控除」は二度と使えなくなるので、よくよく考えて利用しましょう。

建て替えの土地名義についてのまとめ

建て替え工事では、解体工事と建設工事の2つの過程が存在するため、煩雑な手続きを避けるためには、事前に名義を変更した方が何かとスムーズです。

相続の手続きは放置していても特に罰則はありませんが、土地の活用に制限が掛かるため注意しましょう。

名義変更の方法や手続きが分からない場合は、下記の記事も参考にしてみてください。